8月22日,人民银行授权全国银行间同业拆借中心公布新一期贷款市场报价利率(LPR),其中1年期LPR为3.65%,前值为3.7%;5年期以上LPR为4.3%,前值为4.45%。

考虑到8月15日人民银行超预期调降MLF利率10个基点,作为LPR之“锚”的MLF利率下降,实际上已为本月LPR走势做了铺垫。值得注意的是,本次1年期及5年期以上LPR降幅不同,后者降幅更是超过MLF,引起市场广泛关注。

兼顾稳地产和防套利

8月15日MLF利率下调后,本月LPR报价下行已基本没有悬念。

“2019年8月新LPR报价改革以来,MLF利率降,LPR报价必降。更重要的是,在近期宏观经济出现下行波动、楼市有待回暖背景下,亟须通过降低融资成本提振信贷需求,推动宏观经济保持恢复态势。”东方金诚首席宏观分析师王青表示。

值得关注的是,本次调整中,与房贷利率息息相关的5年期以上LPR直降15个基点,降幅较大。与此同时,1年期LPR只下调了5个基点,步伐更为审慎。

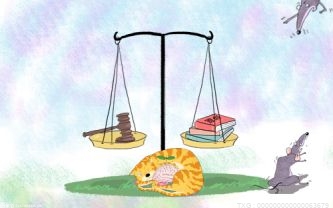

为何会出现这种“不对称”?对此,专家普遍表示,在中长期贷款需求更需要提振的局面下,这是兼顾稳地产和防套利行为的结果。

中国民生银行首席经济学家温彬、中国民生银行研究院金融市场研究中心主任张丽云分析认为,从调降幅度看,1年期LPR下调幅度较小,主要源于当前市场短端利率整体已处于较低水平,若继续引导1年期LPR下调,容易加剧企业的套利行为;而5年期以上LPR继5月以后,再度大幅下调15个基点,主要在于当前稳地产压力较大,利率仍有调降空间,且中长期贷款需求更需提振。

中信证券明明债券研究团队也指出,在中长期贷款需求更需提振的局面下,压降长端LPR利率将有效降低居民和企业的融资成本,改善其加杠杆的意愿。另外,控制短端LPR水平,可以避免企业利用贷款资金空转套利。本次调整前,1年期LPR报价为3.7%,已处于相对较低水平。如果1年期LPR下调超过10个基点,可能引发套利行为,导致资金在金融体系内空转而无法流入实体,降低政策效果。

LPR下调有助于促进信贷需求

在7月社会融资规模增量下滑、人民币贷款出现同比少增的大背景下,专家普遍表示,LPR下调将有助于提振信贷需求。

人民银行公布的金融统计数据显示,7月人民币贷款增加6790亿元,同比少增4042亿元,未能延续5月以来的总量回暖势头。明明债券研究团队表示,回顾历史,企业信贷增速受到LPR影响较为明显,随着疫情影响淡去,LPR下调将会对贷款有较好的拉动作用。

温彬、张丽云指出,1年期LPR下调,一方面有助于进一步降低企业融资成本,提振预期信心,帮助企业加快恢复和稳健运行,带动投资修复性增长;另一方面,也将继续降低社会融资成本,减轻企业发债融资成本和偿债压力,保持各融资渠道稳定。

而5年期以上LPR大幅下降,除了将进一步释放中长期流动性进入房地产市场,巩固市场修复情况,也将刺激个人购房需求。贝壳研究院市场分析师刘丽杰指出,8月LPR调整后,首套房贷利率下限将降至4.1%,二套房贷利率下限将降至4.9%,这有助于降低利息成本,促进住房需求释放,提高居民购房意愿。

“LPR调降也有助于降低存量房贷利率。”温彬、张丽云明确表示,在存量房贷利率较高、房贷和商业贷利率倒挂、资产收益率和负债成本率缺口不断扩大等因素的综合影响下,今年以来居民提前偿还房贷的意愿较强,LPR下行可以延缓居民降杠杆的节奏。(实习记者 许予朋)